Обзор рынка

Зарубежные рынки

Сенат США объявил, что план налоговой реформы подразумевает снижение корпоративного налога не раньше 2019 года. На этом фоне основные американские индексы снизились. Лидерами падения выступили акции технологических компаний после десятидневного ралли. Законодатели надеются утвердить налоговую реформу ко Дню благодарения, однако многие не верят, что это удастся сделать в такие сжатые сроки. Европейские акции снизились сильнее всего с августа вслед за падением цен на промышленные металлы. Тур Д. Трампа по Азии завершился без какой-либо конкретики относительно торговли с Китаем и без договорённостей по поводу Северной Кореи.

Нефть

Нефть продолжила рост на фоне эскалации напряженности в Саудовской Аравии и беспокойств по поводу стабильности в регионе.

Российский рынок

Российский рынок в четверг получил поддержку от нефти, выросших на планах повышения дивидендов котировок Сбербанка, а также улучшения оценки роста ВВП РФ Еврокомиссией до 1,6% в следующем году. ММВБ прибавил +0,95%, РТС вырос на +0,96%.

Лидерами роста стали Башнефть (ао +11,4%), Сбербанк (ао +5,2%, ап + 7,1% на новостях о планах компании увеличить дивидендные выплаты), Полюс (+2,2% после публикации результатов), ВТБ (+2,0% после публикации результатов) , Интер РАО (+1,7%), КАМАЗ (+1,5% на новостях о росте финансовых показателей) и Газпром нефть (+1,3%).

Продавали акции Северстали (-3,0% на фоне продажи пакета с дисконтом к рынку), АФК Система (-2,6%), Яндекса (-2,4%), ММК (-2,3%), ОГК-2 (-1,7%) и НЛМК (-1,5%).

Новости

Совет директоров Сбербанка рассматривает план повышения дивидендных выплат в два этапа, до 35-40% за 2017 год, до 50% за 2018 года, текущая дивидендная политика предполагает выплату 25%.

Структура основного акционера Северстали Алексея Мордашова разместила пакет в 2,1% акций по $14,97 за GDR и 885,35 рубля за акцию, сообщил букраннер сделки Goldman Sachs. Мы положительно оцениваем увеличение free float, однако отмечаем сохранение навеса дальнейшего сокращения доли Мордашова в долгосрочном периоде.

Чистая прибыль ВТБ по итогам 3К17 сократилась на 7,0% г/г до 17,4 млрд руб. (9М17: +120,8% до 75,3 млрд руб.). Чистый процентный доход банка за квартал вырос на 12,8% г/г до 116,6 млрд руб. (9М17: +10,7% до 343,7 млрд руб.), чистый комиссионный доход увеличился на 23,8% г/г до 23,9 млрд руб. (9М17: +19,9% до 67,0 млрд руб.). Показатели в основном совпали с консенсус-ожиданиями аналитиков.

Московская Биржа по итогам 3К17 зафиксировала рекордные квартальные комиссионные доходы в размере 5,46 млрд руб. (+14,9% г/г, +7,5% к/к). Доля комиссионного дохода в операционном доходе увеличилась до 57%. Процентные и финансовые доходы сократились на 30,6% г/г (-11,6% к/к) до 4,19 млрд руб. Чистая прибыль снизилась на 18,2% г/г (-3,0% к/к) до 5,14 млрд руб. EBITDA уменьшилась на 15,5% г/г (-3,2% к/к) до 7,10 млрд руб., рентабельность составила 73,5%. Показатели оказались сильнее прогнозов.

Чистая прибыль ММК по МСФО за 3К17 сократилась на 7,1% к/к до 276 млн долл. (9М17: -9,9% г/г до 814 млн долл.). Выручка за квартал увеличилась на 4,5% к/к до 2,01 млрд долл. (9М17: +37,2% г/г до 5,60 млрд долл.), EBITDA выросла на 17,1% к/к до 533 млн долл. (9М17: -4,0% г/г до 1,44 млрд долл.). Свободный денежный поток в 3К17 вырос на 77,3% к/к до 360 млн долл. (9М17: -4,3% до 578 млн долл.). Квартальные показатели разочаровали инвесторов. По итогам 3К17 совет директоров ММК рекомендует выплатить дивиденды в размере 1,111 руб. на акцию. Доходность может составить 2,4%. Реестр закроется 19 декабря.

Прибыль Полюса за 3К17 сократилась на 5% г/г до 371 млн долл. (9М17: +10% до 974 млн долл.). Выручка увеличилась на 5% г/г до 744 млн долл. (9М17: +11% до 1,98 млрд долл.). Скорректированная EBITDA выросла на 7% г/г до 475 млн долл. (9М17: +9% до 1,24 млрд долл.), рентабельность составила 64% (9М17: 63%).

Прибыль акционеров VEON в 3К17 снизилась на 71,9% г/г до 125 млн долл. (9М17: чистый убыток составил 158 млн долл.). Выручка выросла на 4,0% г/г до 2,46 млрд долл. (9М17: +9,5% до 7,15 млрд долл.). EBITDA увеличилась на 16,4% г/г до 1,04 млрд долл. (9М17: +15,7% до 2,83 млрд долл.). Компания ожидает, что сделка по Евросети снизит маржу EBITDA на 1,5 п.п. Квартальные финансовые показатели компании оказались лучше ожиданий.

Чистая прибыль КАМАЗа по МСФО за 10М17 превысила 3,5 млрд руб. против убытка в 860 млн руб. годом ранее. Выручка достигла 117,9 млрд руб. (+26% г/г). Мы подтверждаем свой позитивный взгляд на бумаги компании (см. аналитический обзор от 30.06.2017).

Совет директоров Газпром нефти рекомендовал дивиденды за 9М17 в размере 10 руб. на акцию. Доходность может составить 3,8%. Реестр закроется 29 декабря.

АЛРОСА в октябре реализовала алмазно-бриллиантовую продукцию на общую сумму 337,6 млн долл. (10М17: 3,695 млрд долл.), из них алмазного сырья — 326,7 млн долл. (9М17: 3,616 млрд долл.), бриллиантов — 10,9 млн долл. (9М17: 79,0 млн долл.).

Совет директоров Юнипро утвердил рекомендацию о выплате дивидендов за 9 месяцев в размере 0,1110252759795 руб. на акцию. Дата закрытия реестра 18 декабря, доходность может составить 4,1%.

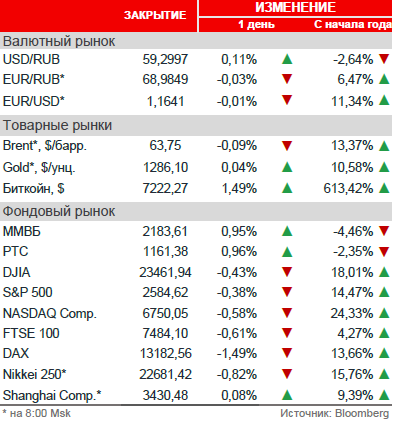

Рыночные индикаторы

Календарь корпоративных событий

| 10.11 |

НМТП |

финансовые результаты 3К17 |

| |

Татнефть |

финансовые результаты 3К17 |

| |

Роснефть |

финансовые результаты 3К17 |

| |

Башнефть |

финансовые результаты 3К17 |

Календарь ключевых макроэкономических событий

| Пт |

10 ноября |

✔ Россия: торговый баланс

✔ США: количество буровых установок

✔ Китай: новые кредиты в юанях |