Ураган Ирма бушевал в районе Флориды на выходных, шторму была присвоена 4 категория. Накануне, в пятницу, американские акции подешевели в ожидании стихии, Dow Jones закрылся в слабом плюсе; доллар на этом же фоне перед выходными опустился до двухлетнего минимума. Однако утром понедельника фьючерсы на американские индексы растут вместе с долларом и азиатскими акциями, отыгрывая менее разрушительные, чем ожидалось, последствия уже слабеющего урагана. Северная Корея не стала проводить никаких ракетных испытаний на этих выходных, что способствует risk-on на рынках. Тем временем, Совет Безопасности ООН в понедельник проголосует по вопросу ужесточения антикорейских санкций. Пхеньян пригрозил ответными действиями в случае усиления санкционный мер.

Нефть

Саудовская Аравия планирует сократить экспорт нефти в октябре на 350 тыс. баррелей в сутки в рамках соглашения ОПЕК+. Нефть утром дорожает на фоне продолжающегося восстановления нефтеперерабатывающей активности на побережье Мексиканского залива.

Российский рынок

Несмотря на неоднозначный фон с внешних площадок, российский рынок завершил пятницу в плюсе при поддержке нефти, «голубых фишек» и слабеющего рубля. Индекс ММВБ прибавил +1,1%, РТС вырос на +0,8%.

В лидерах роста третий день удерживаются акции ДВМП (6,3%). Акции Роснефти выросли на 2,9% при поддержке новостей о продаже пакета. Также покупали в пятницу РусГидро (+3,0%), Сургутнефтегаз (ао +2,8%), Газпромнефть (+2,7%), РусАгро (+2,7%), Татнефть (ао +1,7%, ап +2,6%), QIWI (+3,8%) и Яндекс (+2,5%).

Подешевели в пятницу акции Мосэнерго (-5,2%), ТГК-1 (-3,0%), Ленты (-2,4%), Энел Россия (-1,7%) и Московской биржи (-1,5%).

Компании

QIA и Glencore продадут 14,16% акций Роснефти (ту часть пакета, под которую консорциум привлекал кредит) китайской CEFC с премией 16% к средней цене за 30 дней (таким образом, цена продажи пакета может составить 354-358 руб. за акцию). СМИ со ссылкой на представителя CEFC сообщают, что сумма сделки составит 9,1 млрд долл. По итогам сделки Glencore сохранит 0,5%, у QIA останется 4,7% акций Роснефти.

Транснефть ожидает снижение уровня трубопроводного экспорта по сравнению с 2016 годом вследствие соглашения ОПЕК+ и увеличения внутренних объёмов нефтепереработки.

Министр финансов А. Силуанов сообщил, что законопроект о введении налога на дополнительный доход для нефтяного сектора готов к внесению в первом чтении в Госдуму и может быть рассмотрен уже в осеннюю сессию.

Рейтинговое агентство Moody’s повысило долгосрочный международный кредитный рейтинг РусГидро до уровня суверенного рейтинга РФ – Ba1, прогноз «стабильный». Основанием для кредитного действия послужило системное улучшение финансово-экономических показателей, снижение долговой нагрузки, а также высокий уровень ликвидности и господдержки. Агентство ожидает сохранения финансовых показателей компании на устойчивом уровне.

Рейтинговое агентство Fitch повысило долгосрочные рейтинги дефолта эмитента в иностранной и национальной валюте для Globaltrans до BB+ с BB, прогноз «стабильный». Расписки компании в Лондоне завершили сессию ростом на 3%.

Согласно источникам, Обувь России может предложить инвесторам около 40% акций в рамках IPO.

Группа компаний Мать и дитя опубликует финансовые результаты за 1П17. Из макростатистики ожидаются данные ВВП и торгового баланса РФ.

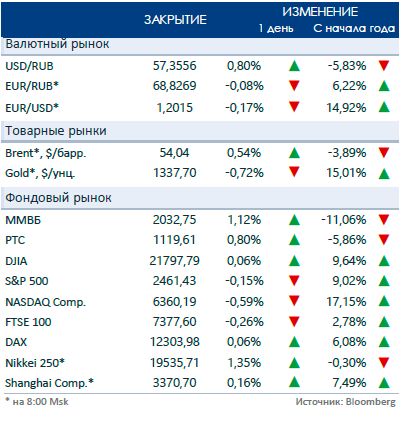

Рыночные индикаторы

Календарь корпоративных событий

| 11.09 |

Мать и дитя: |

финансовые результаты 1П17 |

| 12.09 |

ЮТейр: |

финансовые результаты 1П17 |

| |

КАМАЗ: |

финансовые результаты 1П17 |

| |

ФК Открытие: |

финансовые результаты 1П17 |

| |

FESCO: |

финансовые результаты 1П17 |

| 13.09 |

ОВК: |

финансовые результаты 1П17 |

| |

ПИК: |

финансовые результаты 1П17 |

| 14.09 |

РусАгро: |

ВОСА, закрытие дивидендного реестра |

| 15.09 |

Магнит: |

закрытие дивидендного реестра |

| |

Северсталь: |

ВОСА |

| |

Полюс: |

ВОСА |

Календарь ключевых макроэкономических событий

| Пн |

11 сентября |

✔ Россия: ВВП, торговый баланс |

| Вт |

12 сентября |

✔ Великобритания: инфляция

✔ Бразилия: розничные продажи |

| Ср |

13 сентября |

✔ Еврозона: промышленное производство, занятость

✔ Великобритания: безработица

✔ Россия: бюджетный баланс

✔ США: запасы нефти

|

| Чт |

14 сентября |

✔ США: инфляция, рынок труда

✔ Китай: розничные продажи, промышленное производство

✔ Япония: промышленное производство

✔ Великобритания: заседание Банка Англии (ключевая ставка)

|

| Пт |

15 сентября |

✔ США: розничные продажи, промышленное производство

✔ Россия: заседание ЦБР (ключевая ставка), промышленное производство

✔ Еврозона: торговый баланс |