Март продолжает расставлять все ориентиры.

Предстоящая неделя для всех фондовых рынков будет иметь ещё больше значение, чем неделя прошедшая. Европейский регулятор уже использовал “последний патрон”, и возможно, этот выстрел, оказался выстрелом в ногу, теперь все будут ждать итогов заседания ФРС США, которое пройдёт 15 марта. Вероятность повышения ставки в Америке на мартовском заседании оценивается сейчас лишь в 10%, поэтому сильного разочарования на фондовых рынках мы вряд ли увидим, но негативная реакция вполне может быть. После решительных действий европейского регулятора, ФЕД, скорее всего, так же даст понять, что курс на повышение ставок остается неизменным, а это долгосрочный негатив для инвесторов. В риторике ФРС, с высокой вероятностью, проскользнут нотки оптимизма в отношении прогнозов на ближайшее будущее. Они и будут служить намеком на новые повышения в этом году.

В планах у ФРС на этот год значилось трёхкратное повышение ставки по 0.25% и пока, все данные по экономике США продолжают указывать на дальнейшее ужесточение денежно-кредитной политики. Рынок труда в США в лучшей форме за последние много лет, данные по ВВП США за четвёртый квартал прошлого года также вышли лучше ожиданий, ну а главный ориентир для ФРС – инфляция, показала в январе самый большой прирост и достигла отметки в 1.7%. Следовательно, бездействие регулятора на мартовском заседании только увеличит шансы на повышение ставки в будущие месяцы. Поскольку рынок всегда живёт только будущим и ожиданиями, то закладываться на долгосрочный рост фондовых рынков в текущем году явно не стоит. В лучшем случае, увидим повтор 2015 года, боковую динамику на глобальных рынках и нулевой прирост по итогам года.

Не стоит недооценивать ещё один важный фактор для всех фондовых рынков – квартальная экспирация. С высокой вероятностью, все фондовые рынки ещё несколько дней будут удерживать на достигнутых локальных максимумах, а после экспирации нужно будет закладываться на коррекцию. По ключевому американскому индексу SP500 ключевой уровень, который нужно удержать находится на отметке 2000 пунктов, а по российскому валютному индексу РТС аналогичный уровень находится на отметке 850 пунктов, но есть один нюанс. Если в понедельник и вторник внешний фон для российского рынка будет сильно негативный, и цены на нефть будут корректироваться, то индекс РТС держать вряд ли станут, так как больших ставок на 850 страйке сейчас нет.

С технической точки зрения, российский валютный индекс РТС уже выполнил цель коррекционного роста на падающем тренде и вошёл в зону локальной перекупленности. Финальная цель роста на март месяц находится на отметке 900 пунктов, там же проходит более сильное сопротивление, но шансов на тест этого уровня в ближайшие две неделе пока не так много. Окончательно весь расклад и настрой инвесторов будет понятен уже в четверг, поэтому пока лучше частично или полностью закрывать все длинные позиции и ждать подтверждённый сигнал на разворот от уровня 850 или 900 пунктов.

Если посмотреть на рублёвый индекс ММВБ, то на прошедшей неделе он сумел обновить максимум с июня 2008 года, после чего запал инвесторов иссяк и последние три дня индекс закрыл в минусе. Сейчас рублёвый российский индекс ММВБ находится буквально в одном шаге от исторического максимума, поэтому соотношение потенциала роста к потенциалу коррекции уже не в пользу покупателей. Сейчас уже нет смысла входить в рынок ради возможного роста в 10%, при этом с одинаковой вероятностью попасть под коррекцию на те же 10%. Всё нужно делать вовремя. Пока у индекса ММВБ в этом году есть все шансы обновить исторический максимум и показать рост до отметки 2100 пунктов, но без новых коррекций цена стразу туда не придёт. Ближайший сильный уровень поддержки теперь находится вблизи отметки 1810 пунктов. Пока , это ближайший ориентир для тех, кто ещё присматривается к покупкам. Откат и тест этого уровня в качестве поддержки мы ещё в скором будущем увидим. Более выгодно можно будет войти в рынок вблизи отметки 1700 пунктов, в этом году ещё должен быть такой шанс. А вот войти в российский рынок на январских минимумах, вблизи отметки 1600 пунктов в этом году уже вряд ли дадут.

Нефть и рубль.

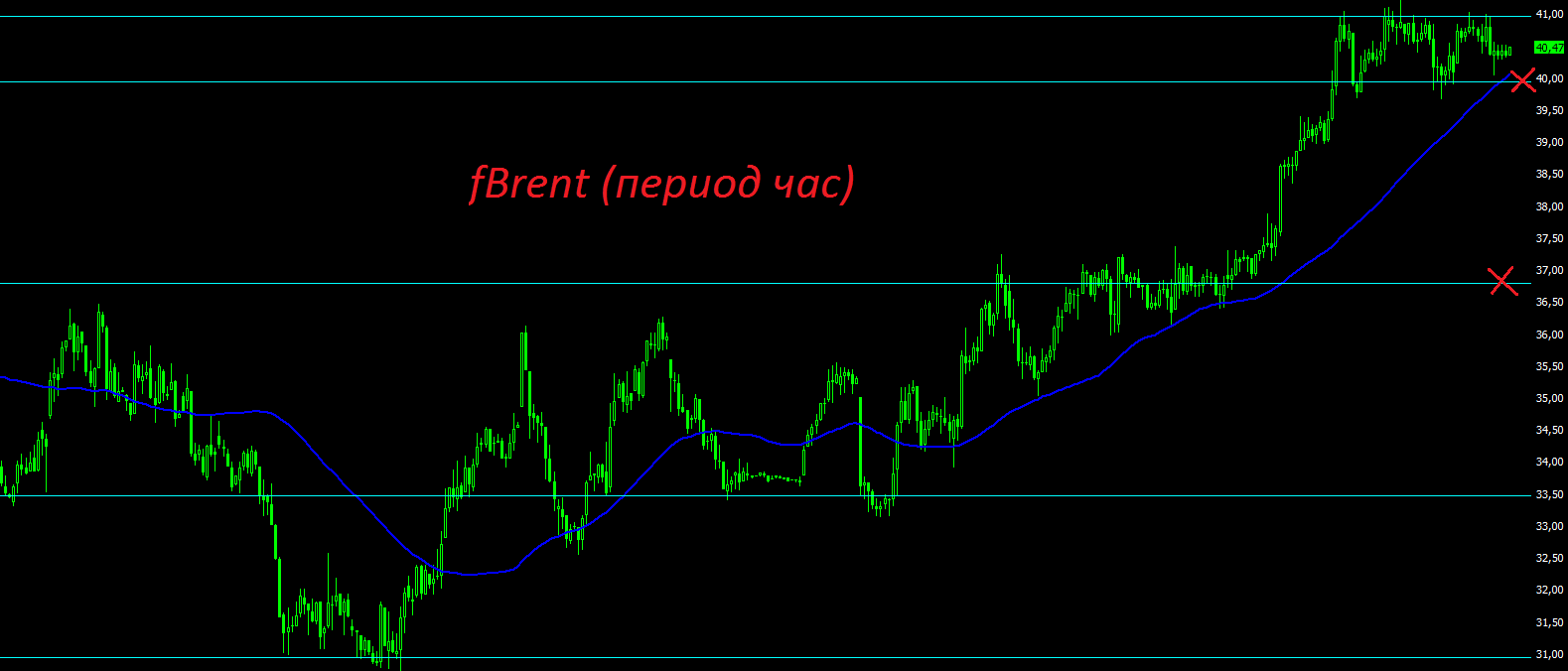

Ситуация на рынке нефти уже несколько недель меняется в лучшую сторону. Объём добычи продолжает падать не только в Америке, но и в ОПЕК, при этом Иран не успевает наращивать объёмы теми темпами, которыми планировал. Сланцевики в США на грани банкротства. Суммарное количество действующих буровых в США (нефть+газ) опустилось ниже минимальных отметок 1999 года. Вроде бы всё говорит за дальнейший рост, как минимум, до отметки в 50$ за баррель марки Brent, но есть одно но. Всё что сейчас происходит – это всё уже заложено в ценах и именно на этом нефть и показала почти за месяц рост на 40%. Объём открытых позиций по нефти со ставкой на рост бьёт новые рекорды, поэтому разворот где-то рядом, ибо большинство на рынке правыми быть не могут. Аналогичные объёмы были открыты вниз буквально месяц назад и к чему это привело мы уже все видим. Плюс, во всех СМИ пошли статьи с заголовками – рынок нефти – худшее позади. Это ещё один сигнал, что покупать нефть уже поздно. Даже Международное энергетическое агентство и Goldman Sachs ожидают дальнейший рост цен на нефть, при том, что ещё месяц назад они ждали 20$ за баррель. Вобщем глядя на весь этот цирк, можно смело сделать вывод, что потенциал роста у нефти уже почти исчерпан, при этом, точно также, можно с уверенностью сказать, что минимальные отметки текущего года по нефти мы уже в ближайшие кварталы не увидим. Пока стоит закладываться на диапазон 35-43$ за баррель по нефти марки Brent.

Встреча нефтедобывающих стран, входящих и не входящих в ОПЕК, которую так ждут участники рынка, всё равно ничего не решит. Максимум что на ней произойдёт, это будет документально зафиксировано заморозка квот на исторических максимумах и это уже все прекрасно знают. Сокращать объёмы добычи сейчас никто точно не станет. Главная интрига встречи связана лишь с Ираном. Все хотят понять, насколько хочет увеличить квоты и в какие сроки эта страна. Именно от этого и будет зависеть исход встречи, если она состоится. А что Иран? А его тоже понять можно. Раз все страны заморозили квоты на максимальных отметках, а он ещё не успел нарастить объёмы добычи, то его текущие условия не устраивают и он на них не пойдёт. А когда выяснится, что Иран согласится на заморозку квот на уровне выше текущего, допустим на 2 млн. баррелей в сутки, то вряд ли рынку нефти это понравится.

В итоге имеем следующий расклад по нефти. Надежды на встречу нефтедобывающих стран ещё пока поддерживают цены на чёрное золото, но по факту будет разочарование. Иран будет и дальше продолжать наращивать объёмы добычи. За последний месяц цена нефти уже выросла на 40% и уже напрашивается небольшая коррекция. При текущих ценах многие фонды, с которыми работают “сланцевики” вновь открыли большое количество (коротких позиций) страховок, поэтому заново можно запускать в эксплуатацию буровые установки, чтобы не терять рынок сбыта, и дальше добывать нефть в убыток, перекрывая его на бирже. Другими словами, в ближайшие время мы должны будем увидеть рост числа работающих буровых у “сланцевиков”, что приведёт к росту добычи в США.

Добыча нефти ОПЕК в феврале сократилась на 90 тысяч баррелей в сутки. Но в большей степени этот спад связан с ситуацией в Ираке, где ранее прекратились поставки из северных, курдских регионов. Нефтепровод из Курдистана был перекрыт 17 февраля и заработает не раньше середины марта. При этом снижение производства нефти в Ираке, Нигерии и ОАЭ в совокупности на 350 тысяч баррелей в сутки было частично скомпенсировано растущей добычей Ирана, который продолжит увеличивать объёмы добычи. В итоге, получается, что дальнейшие перспективы роста нефти весьма туманные, а шансы на коррекцию в ближайшие недели будут только расти. Как вариант, цена нефти марки Brent может ещё прибавить 3-5% и подняться до отметок 42-43$ за баррель, но идти выше пока причин нет, если не появятся новые геополитические риски на Ближнем Востоке. Ну и плюс, многочисленные арендованные танкеры с нефтью, которая закупалась на более низких отметках, должны начать частично распродаваться, чтобы зафиксировать прибыль. А это значит, нефть пойдёт не только на физический рынок, но пойдут продажи на рынке деривативов.

С технической точки зрения сигналом на коррекцию по нефти марки Brent послужит пробой вниз отметки в 40$ за баррель, точнее закрытие двух дней подряд ниже данной отметки. А пока, ещё есть небольшой шанс сходить до ещё одного сопротивления в диапазоне 42-43$ за баррель.

Российский рубль

Поскольку потенциал роста цен на нефть уже ограничен, то локальное укрепление российской валюты также подходит к концу. Даже в пятницу на российском рынке облигаций пошли первые незначительные продажи. Во второй половине марта рублю может оказать поддержку период налоговых уплат, но сильно повлиять на курс он не может, да и рублёвой ликвидности в системе сейчас стало больше. В период с 15 по 18 марта уплачиваются налог на прибыль, акцизы, страховые взносы и налог на доходы физлиц. Кроме того, 25 марта будет уплачена треть суммы НДС за IV квартал 2015 г., а также акцизы и налог на добычу полезных ископаемых за февраль 2016 г. Ну и в заключение 28 марта будет выплачен налог на прибыль.

Для российской валюты предстоящая неделя будет не менее важной. Во-первых: многое будет зависеть от заседания ФРС США в среду. Во-вторых: в пятницу проведёт своё заседание Российский Центробанк. Исходя из текущего расклада, можно ожидать, что ЦБРФ примет в пятницу решение о понижении ключевой ставки на 0.5% до 10.5%. Но если, в среду от ФЕДа не поступит негатива и к кону недели российский рубль в паре с долларом будет находиться в диапазоне 67-68, то не исключено, что российский регулятор снизит ставку на 1%, при этом, это создаст дополнительное давление на национальную валюту.

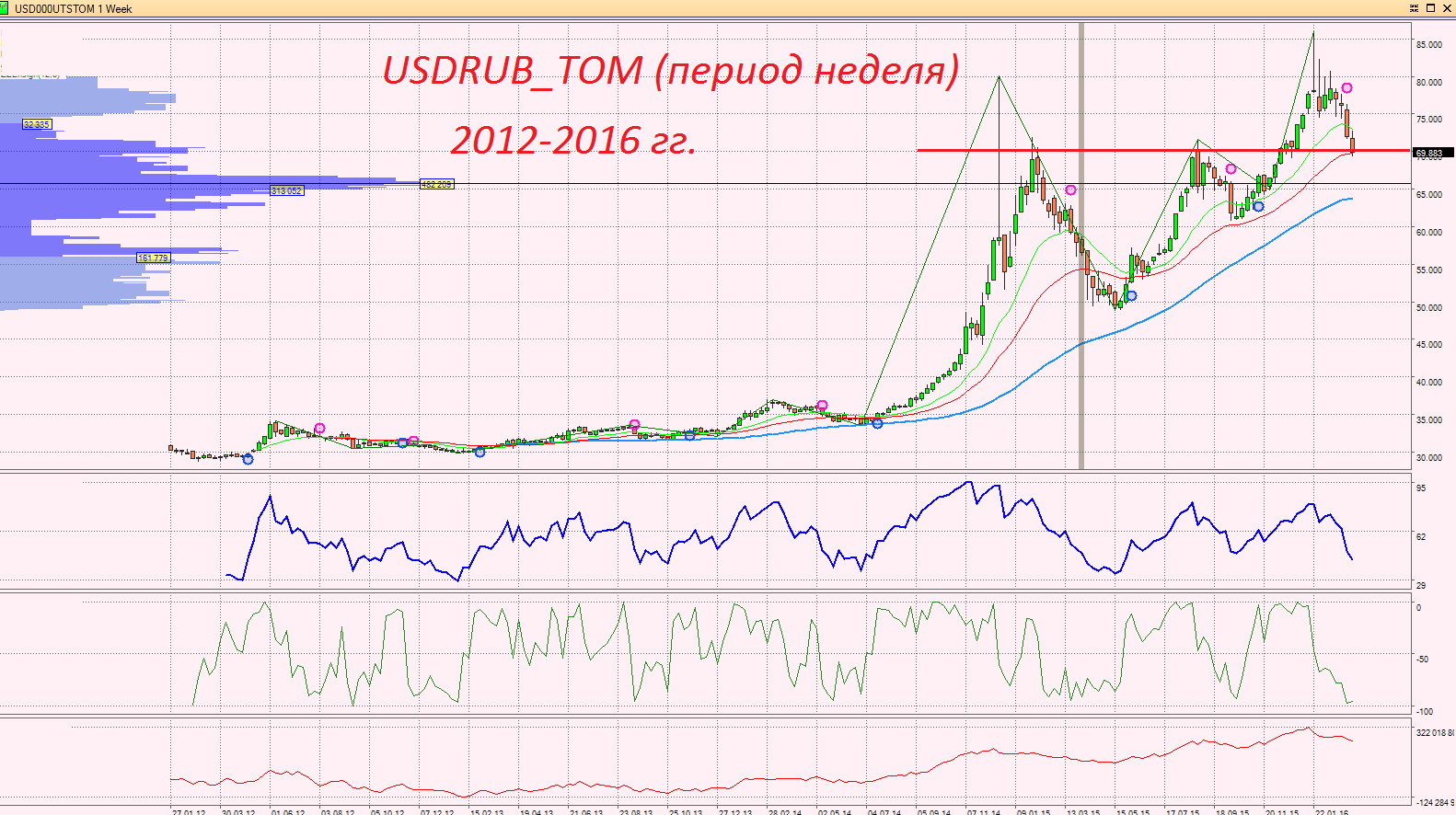

С технической точки зрения, текущая картина по рублю также понятная. Долгое время рубль в паре с долларом не мог пробить отметку 75, но цены на нефть ему помогли это сделать. Теперь рубль подошёл к важному и очень сильному техническому рубежу на отметке 70 (это хорошо видно на недельном графике). Теперь цена тестирует сверху вниз бывший уровень сопротивления в качестве поддержки. Глядя на локальную перекупленность рубля, можно сделать вывод, что новая волна коррекции начнётся или с текущего уровня, или чуть ниже.

Разворот если не с 70, то откуда? На дневном графике валютной пары доллар-рубль прекрасно виден следующий уровень поддержки на отметке 65. Пока можно точно сказать, что разворот состоится из диапазона 65-70. Гадать о более точном значении для разворота даже не стоит, слишком много факторов на предстоящей неделе будет влиять на российскую валюту. Если покупать сейчас американскую валюту, то с какой целью? А цель тут тоже видна – это тест ранее пробитого уровня поддержки на отметке 75 в качестве сопротивления. Т.е. потенциал роста американского доллара пока видится до отметки 75 рублей.

P.S. Я с пятницы сижу в долларе. Позиция пока не большая, так как интрига с уровнем 70 рублей пока не завершена.

Все мои открытые позиции, а также сделки и результат торговли с начала года доступны по ссылке - www.itinvest.ru/trader-liga2/users/54569891/

С уважением, Василий Олейник, эксперт брокерской и инвестиционной компании «Ай Ти Инвест»