Фондовые рынки. Год новый, проблемы и риски старые.

Весь прошлый год мировые фондовые рынки изо всех сил пытались игнорировать риски замедления глобальной экономики, но всему есть предел. Последние три квартальных сезона отчётности в США показали падение прибыли и выручки, чего не было уже много лет. Анализируя отчёты крупнейших американских компаний, можно сделать вывод, что США уже находится в рецессии, хотя официальные данные по ВВП “рисуют” более оптимистичные. Верить данным по ВВП США, равносильно вере в данные по безработице и инфляции. “Рисованное” всё! Инфляция в Америке явно выше 3%, а не ниже 2%, а безработица близка к 10%, если учитывать всех безработных, а не только тех, которые не могут найти работу не более 6 месяцев, и которых считает министерство труда (по их данным безработица близка к 5%, все остальные – это временно неактивное население страны).

В Европе тоже дела ничуть не лучше. Весь прошлый год европейские фондовые рынки держались в лёгком плюсе только благодаря многочисленным обещаниям главы ЕЦБ Марио Драги. Наобещал он столько, что вряд ли уже чем-то сможет удивить в году наступившем. Ключевая ставка в Европе и так на историческом минимуме, и опускать её дальше в минус – дело опасное. В случае необходимости увеличить программу выкупа активов тоже вряд ли получится, ибо выкупать там особо нечего, это не американский долговой рынок, а выкупать проблемные активы ЕЦБ точно не будет. На чём расти фондовым рынкам в 2016 году - пока не понятно. Все обещания уже в ценах.

Что же касается ФРС США, то и он в декабре 2015 года подлил масло в огонь и запустил программу RPP (программу обратного РЕПО). Теперь, в рамках этой программы, регулятор будет не давать, а наоборот забирать ликвидность с рынков. А если мы увидим снижение баланса ФРС, то фондовым рынкам США дорога только одна – вниз, причём круто вниз. Вот теперь все видят, что весь последний и самый мощный 5-летний рост на фондовых рынках Америки был только на “напечатанных деньгах”, а не на росте экономики. Рост американского индекса SP500 и рост баланса ФРС имели почти 100% корреляцию. Учитывая сей факт, опять всплывает тот же вопрос – как и на чём теперь смогут расти фондовые рынки в США?

Фондовые рынки

Старт 2016 года оказался худшим за всю историю. В первый торговый день MSCI All-Country World -2,1%, Китайский CSI-300 -7%, а немецкий DAX -4.1%. Спустя два дня ситуация только ухудшилась, причём по всем фронтам. Уже в среду 6 января почти все мировые индексы тестировали новые минимумы.

Китай и валютные войны.

С приходом нового года начали всплывать не только старые, но и новые причины для беспокойства. Первым делом всем инвесторам в глаза бросается Китай, где власти тратят огромные деньги и силы, чтобы удержать ситуацию в экономике и на фондовом рынке на плаву, но пока результаты неутешительные. Ситуация в экономике Китая начала ухудшаться более стремительно. Индекс деловой активности в производственном секторе (PMI) рухнул до отметки 48.2 пункта, кстати, до такой же величины упал аналогичный показатель и в США. Индекс деловой активности в секторе услуг Китая (PMI) за декабрь также показал существенный спад и еле удержался выше отметки 50 пунктов, а вот в Европе, на фоне падения местной валюты, деловая активность в производственном секторе и в секторе услуг наоборот вышла на новые максимумы.

Как мы видим, виной всему валютные войны, и выживет тот, чья валюта будет дешевле, и чьи товары будут более конкурентоспособны. Именно поэтому Китай также примкнул к Европе и начал плавное ослабление юаня ещё в конце прошлого года, а после новых провальных данных по экономике продолжил девальвацию ещё больше. В среду курс юаня к доллару США закрылся на минимальном уровне с апреля 2011 года. Подобные действия китайского регулятора инвесторы воспринимают как крайнюю меру, поэтому их опасения весьма оправданы, и они логично уносят ноги из китайских активов.

Экономика США и американский доллар.

Но самое интересное ещё впереди. Слабеющий евро хоть как-то помог европейской экономике, плавная девальвация юаня поможет и китайской экономике, и вот тут возникает вопрос - кто тогда проиграет в валютной войне? Ответ очевиден - Америка с её крепким долларом. Первые “цветочки” в виде ухудшения всех опережающих показателей по экономике США мы уже увидели, а вот теперь пошли и “ягодки”. Крупнейший американский гигант – компания Apple сократит производство новых моделей iPhone на 30% в первом квартале года, на фоне спада продаж в розничных сетях по всему миру. Чем слабее будут юань и евро, тем больше ожиданий, что продажи Apple в Китае и в Европе будут падать. Пример с этой компанией не единичен, а просто показателен, подобная тенденция наблюдается со всеми американскими компаниями и товарами, ввиду крепкого доллара. Моё мнение – уже в этом году или в первой половине следующего года ФРС США вновь задумается о запуске “печатного станка”, а про четырёхкратное повышение ставки в 2016 году уже точно можно забыть.

В США не за горами старт сезона отчётности за последний квартал 2015 года, вот там будет очень много разочарований и негативных прогнозов и сюрпризов. Вполне возможно, что сезон отчётности усилит ещё больше коррекцию на американском фондовом рынке. Ближайшая цель коррекции по американскому индексу SP500 находится на отметке 1800 пунктов.

Нефть

На фоне явного ухудшения ситуации в мировой экономике и в частности в Китае, цена барреля нефти марки Brent в среду 6 января рухнула до отметки $35. Это минимальное значение с июля 2004 года. Даже разрыв дипломатических отношений между Ираном и Саудовской Аравией пока не поддерживает котировки “чёрного золота”, но это ненадолго. В ближайшие недели и месяцы риски геополитики всё равно начнут закладываться в цену, поэтому любой повод и любая эскалация ситуации на Ближнем Востоке могут привести к резкому взлёту цен на нефть на 30-40% за считанные дни. Краткосрочную динамику цен на нефть сейчас прогнозировать бессмысленно, там “балом правят” крупные спекулянты, а не фундаментальные факторы. По технике, нефть марки Brent идёт на цель 32 доллара за баррель, и оттуда должен быть очень хороший рост, но он может случиться и раньше.

Рубль

Российский рубль в паре с долларом пока торгуется вблизи отметки 74, но всё может измениться очень быстро, причём в худшую сторону. Рубль при такой нефти сейчас неоправданно крепок, впрочем, его искусственно держат таким уже больше месяца. Сейчас один американский доллар должен стоить 85-90 рублей, но мы видим совсем другие цифры. Глядя на цену нефти российской марки Urals в рублях, которая вновь в среду опустилась к отметке 2500, хочется надеяться на эскалацию на Ближнем Востоке, иначе российская валюта уже в ближайшие 3-4 недели рухнет на 15-20% минимум.

Как мы видим, 2016 год для инвесторов начался довольно плохо, но, похоже, это только начало. С другой стороны, в Америке уже 5 лет не было нормальной коррекции на 20-30%, поэтому если она наконец случится, то будет хороший повод прикупить подешевле хорошие активы, а пока с рисковыми активами нужно быть осторожнее.

Дополнительные опасения у инвесторов вызывают ситуация в Венесуэле, эта страна рискует объявить дефолт в ближайшие 1-2 месяца, а также сегодняшняя новость о том, что Северная Корея КНДР испытала водородную бомбу. На фоне всего вышесказанного, не трудно догадаться, какой актив чувствует себя в этом году лучше всего. Конечно, это золото, похоже, 2016 и 2017 год для него будет очень хорошим.

Российские фондовые индексы.

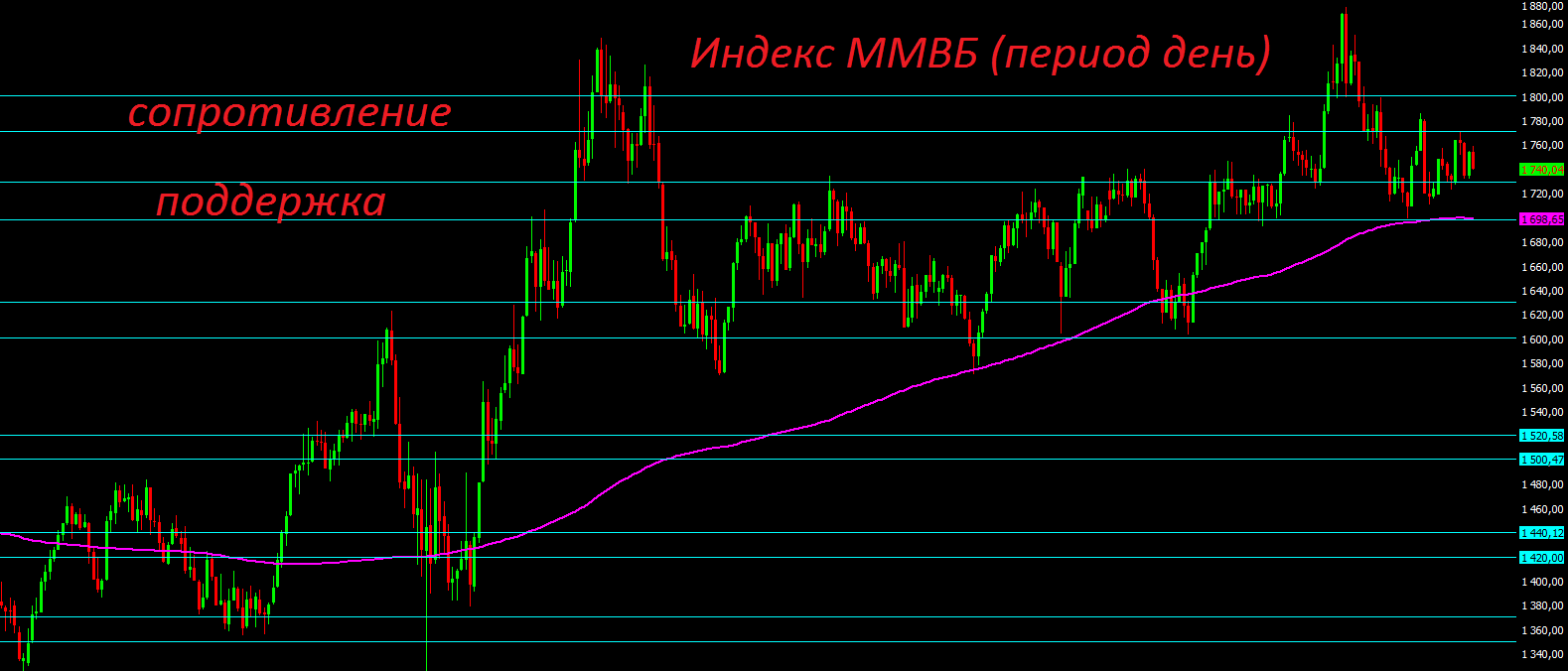

Что же касается российского рублёвого индекса ММВБ, то пока он балансирует выше отметки 1700 пунктов, долгосрочным инвесторам ещё можно удерживать длинные позиции. Падение национальной валюты – это единственное что его сейчас поддерживает. Если рубль упадёт ещё на 15-20%, то мы можем увидеть ещё одну банальную переоценку рублёвых активов в пользу роста. Если же индекс ММВБ пару дней подряд закроется ниже отметки 1690 пунктов, то в этом случае лучше выходить из российских акций. По валютному индексу РТС пока ничего не меняется, там уже5 лет продолжается нисходящий тренд, и пока нет причин для его слома. При пробое отметки 700 пунктов, цели снижения по валютному индексу могут быть любые в диапазоне 550-400 пунктов.

Желаю всем удачи в наступившем году, и будьте аккуратны с инвестициями, выбирайте больше защитные активы или структурные продукты с минимальным риском, а в акции заходить пока рано!

Открыта регистрация на мой ближайший обучающий и бесплатный мастер-класс в феврале — www.itinvest.ru/education/courses/master-class/

С уважением, Василий Олейник, эксперт брокерской и инвестиционной компании «Ай Ти Инвест»