Нас ждёт последняя полноценная неделя.

Пятница для российского фондового рынка оказалась “чёрной”. По итогам дня российский рублёвый индекс ММВБ снизился более чем на 3% и закрылся чуть выше отметки 1700 пунктов , а валютный индекс РТС упал почти на 3.5% и показал четвёртую неделю снижения подряд. Коррекция на российском рынке была вызвана распродажами на глобальных развитых рынках, а усилению коррекции в пятницу поспособствовали новости, пришедшие с Украины. В первой половине дня стало известно, что правительство Украины вводит мораторий на выплаты по российским евробондам. Более того, Украина ввела мораторий на выплату 507 млн. долларов по гарантированным долгам КБ “ЮЖНОЕ” и Укравтодора российским банкам. На этом фоне акции Сбербанка в пятницу упали почти на 4% и оказались в лидерах падения. Остальные наиболее ликвидные российские акции показали снижение в пределах 2-3%. Если российский индекс ММВБ хоть пару дней закроется ниже отметки 1700 пунктов, то откроется более существенный потенциал для снижения, а пока инвесторам ещё можно удерживать ранее купленные акции, хотя шансов на ралли до конца года практически нет.

Нерезидентам российские активы пока остаются не интересны. Совокупный чистый отток денежных средств из фондов, инвестирующих в акции РФ, за неделю с 10 по 16 декабря 2015 года составил $78,9 млн. против оттока $38,4 млн. неделей ранее.

В пятницу в Америке прошла квартальная экспирация по всем фьючерсам и опционам, причём совокупный объём экспирируемых позиций установил новый исторический рекорд. Основные американские индексы рухнули в день экспирации на 1.6-2%. Причины, которые спровоцировали серьёзный выход из американских рисковых активов в четверг и в пятницу я озвучил в видео, поэтому повторяться не буду. В этом же видео поделился своими мыслями по всем активам на предстоящие пару кварталов. Видео по ссылке www.youtube.com/watch?v=32UuU3KxrQ0

Не забываем, что предстоящая неделя будет последней торговой неделей в Европе и США, поэтому шансы на рост перед рождеством всё же есть.

Чего ждать российским инвесторам от недели предстоящей? Конечно, всё будет зависеть от внешнего фона и от динамики цен на нефть, поэтому чёткого прогноза пока нет. Пока придётся работать, отталкиваясь от техники. Не стоит забывать, что в последние две недели текущего года пройдут дивидендные отсечки по Лукойлу и ГМК – этот фактор может поддержать котировки этих компаний. По Лукойлу отсечка 24-го, находиться в бумаге нужно на 22-е число, по ГМК отсечка 30-го января, находиться в бумаге нужно под 28-е. ГМК правда и так неплохо подрос за последнюю неделю. Как говорится, всё нужно делать вовремя.

После двухдневных распродаж американские индексы чётко вернулись к сильным уровням поддержки, поэтому технический отскок после экспирации всё же возможен. Посмотрим, какой будет завтра внешний фон. Если будет позитивный, то буду утром спекулятивно покупать фьючерс на индекс ММВБ и акции Роснефти (про неё тоже пояснил в видео).

Российский рублёвый индекс ММВБ вновь подошёл к диапазону поддержки, от которого может отскочить, хотя подобное однодневное снижение на повышенных объёмах, которое мы видели в пятницу, обычно просто так не заканчивается. Даже, если мы увидим небольшой технической отскок по российским акциям, то с высокой вероятностью после этого движение вниз продолжится. Подобные распродажи на российском рынке мы уже наблюдали 24 ноября, и что после этого было, мы все помним.

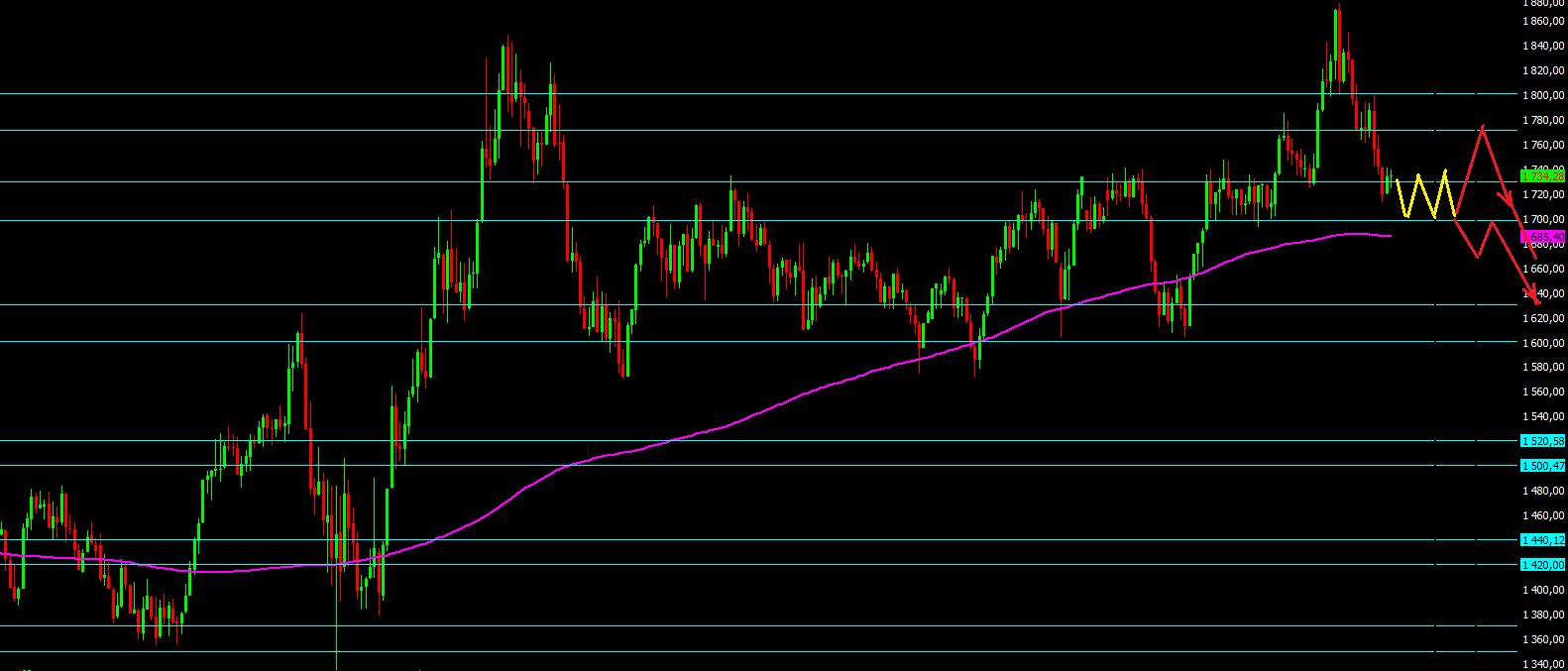

Ещё ровно за неделю до заседания ФРС я предположил два сценария развития событий по российскому рублёвому индексу ММВБ после самого заседания. Оба сценария были за снижение, только один из них был через отрисовку “правого плеча” с тестом уровня сопротивления 1780-1800 пунктов.

Как мы видим, именно этот сценарий и отработался. Да, мы вновь подошли к сильному диапазону поддержки 1690-1720 пунктов, плюс вплотную подошли к 200-дневной скользящей на дневном периоде.

Вероятность технического отскока пока высокая, поэтому если в понедельник будет позитивный внешний фон, то можно покупать, но покупать спекулятивно. Тем, кто находится в коротких позициях, также можно их закрыть. В случае, если индекс ММВБ закроется пару дней подряд ниже отметки 1690 пунктов, то про все покупки лучше забыть, и надо будет работать только в сторону снижения. В случае закрытия недели по индексу ММВБ ниже отметки 1680 пунктов, откроется потенциал снижения до отметки 1600 пунктов. Пока все трендовые индикаторы смотрят вниз, но есть сейчас большая локальная перепроданность, поэтому шансы на отскок есть, но перепроданность можем снять и боковой динамикой. Все индикаторы, вы уж извините, расписывать не буду.

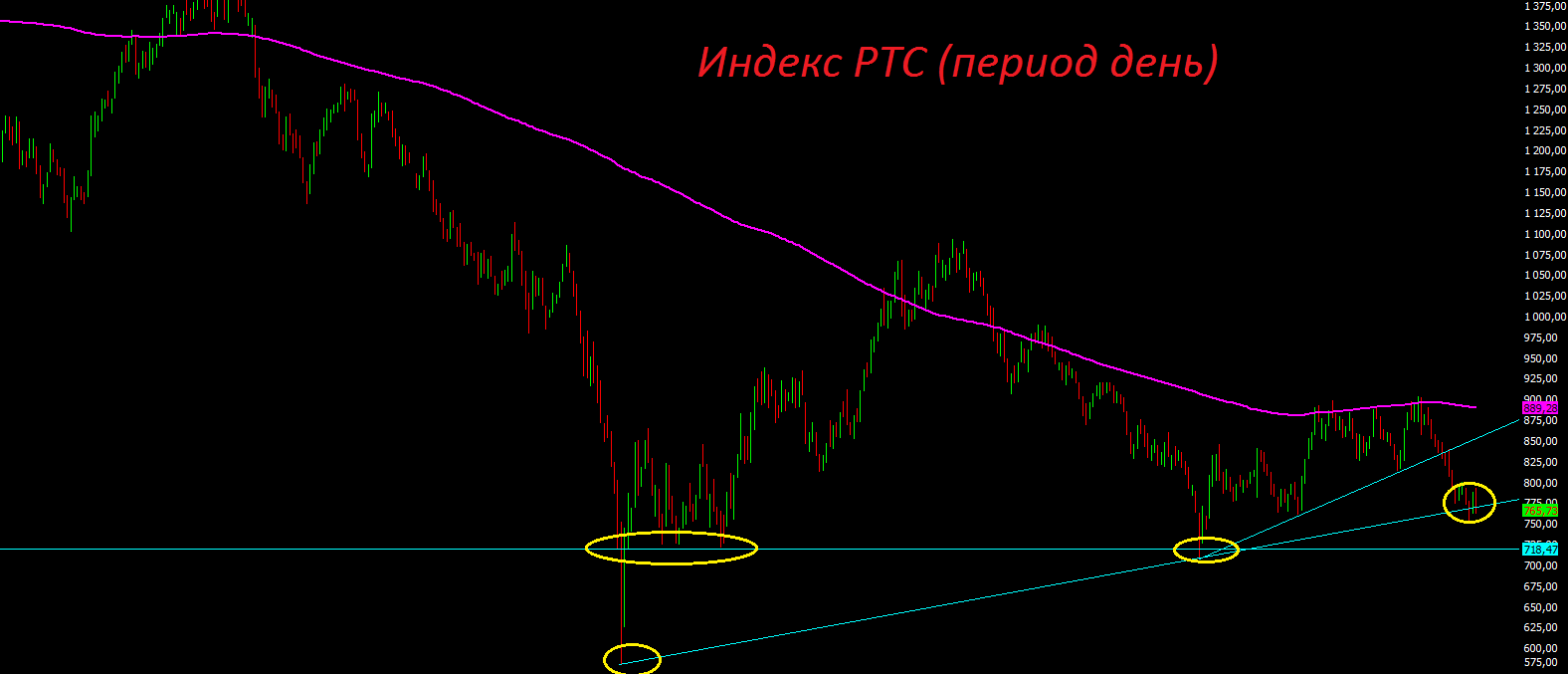

Валютный индекс РТС уже больше недели «цепляется зубами» в предпоследнюю поддержку в диапазоне 760-770 пунктов. «Спасибо» скажем ЦБРФ, который держит рубль. Если бы не он, то РТС при такой нефти должен уже быть ниже 700 пунктов. Если отметка 760 пунктов не устоит, то следующая, финальная поддержка находится на отметке 720 пунктов. Если и она не устоит, то далее гадать, где будет остановка, бесполезно.

На недельном графике валютного индекса РТС пока ничего не меняется. Мы уже ровно 5 лет наблюдаем понижательный тренд, и его слом будет только при выходе выше отметки 1000 пунктов. Низы в рамках этого тренда могут быть любые, и 550 пунктов, которые мы уже видели, и возможно 450 и даже 400 пунктов, но надеюсь, такого сценария удастся избежать.

В конце прошлой недели я писал обзор, в котором сделал акцент на одном из графических паттернов, который хорошо работает именно на недельном периоде индекса РТС. Обзор по ссылке – www.itinvest.ru/analytics/reviews/daytrading/9144/

Выше картинка с прошлой недели. Как мы видим, в этот раз он опять не подвёл, после трех подряд падающих недель, мы увидели продолжение снижения. На текущий момент, для отмены этого паттерна нужно увидеть закрытие недели выше тела третьей падающей свечи, т.е. закрытие недели должно быть 825 пунктов. А пока, несмотря на возможные локальные технические отскоки всё говорит за дальнейшее падение. Главное избежать пробоя отметки 720 пунктов вниз, иначе будет совсем плохо. Да поможет нам нефть, хотя и по ней всё очень грустно.

Меж тем, котировки “чёрного золота” опустились в пятницу до новых минимумов с докризисных 2008-2009 годов. Нефть марки Brent опускалась ниже отметки 37 долларов за баррель, а российский сорт нефти URALS и американский сорт нефти WTI опускались уже ниже отметки в 35 долларов за баррель. Фундаментальных поводов для роста цен на “чёрное золото” пока нет, но нарастающие риски геополитики на Ближнем Востоке могут в любой день привести к очень резкому взлёту котировок. Радует сейчас только одно – слишком много по нефти открыто коротких позиций, поэтому топливо для взлёта есть, нужен только повод. С технической точки зрения, закрытие недели ниже отметки 38$ за баррель по марке Brent реализовало сценарий с походом к отметке 32$ за баррель. Надеюсь, найдётся повод для слома этого сценария, иначе будет совсем всё плохо.

Российский рубль весь декабрь весьма стойко переживает обвал на рынке нефти. На текущий момент российский рубль в паре с долларом должен уже находиться в диапазоне 80-83, но российский ЦБ изо всех сил продолжает сдерживать его падение, искусственно зажимая рублёвую ликвидность, чтобы создать дефицит рублей. Самое страшное в том, что долго он этого делать не сможет, и если цены на нефть до конца года не восстановятся хотя бы на 10-15%, то уже в январе российский рубль испытает ещё одну волну девальвации на 10-20% и отметки 80-85 за один американский доллар станут реальностью.

С 16 декабря мои сделки и позиции теперь вы можете видеть по ссылке в любое время. Акции пока скрыты, показаны позиции лишь на срочном рынке. Повторять не советую, может быть очень опасно для вашего депозита www.itinvest.ru/trader-liga2/users/54569891/

С уважением, Василий Олейник, эксперт инвестиционной компании "Ай Ти Инвест"