После 4-х недель снижения на российском фондовом рынке хоть и наметилась стабилизация, но активных покупок мы так и не увидели, значит время для новых инвестиций пока не пришло. Прошлую неделю российский рублёвый индекс ММВБ хоть и закрыл нейтральной динамикой, а валютный индекс РТС прибавил в пределах 2%, но в корне, техническую картину это не меняет. Ранее открытые цели снижения на апрель пока остаются в силе. По индексу ММВБ – это диапазон 1500-1520 пунктов, по валютному индексу РТС ближайшая цель коррекции переносится с отметки 800 на отметку 750 пунктов.

С технической точки зрения, российский рублёвый индекс ММВБ достиг важного и сильного диапазона поддержки 1620-1640 пунктов, в котором провёл всю прошедшую неделю. Ранее мы писали, с первого раза такие уровни не проходятся вниз, нужно время для набора топлива. Спустя неделю, топлива уже почти набралось. Можем вполне ещё увидеть один ложный заход вверх на 2-3%, но им лучше воспользоваться для закрытия длинных позиций, если они имеются, и для открытия или наращивания коротких позиций.

Если взглянуть на недельный график российского индекса ММВБ, то прекрасно виден финальный диапазон поддержки, куда индекс будет стремиться. Это ранее пробитый диапазон сопротивления с границами 1500-1550 пунктов, который сейчас выступает уже сильной поддержкой.

Ещё более чётко этот диапазон виден на месячном периоде индекса ММВБ. После 4-х летнего боковика российский рублёвый индекс наконец показал выход вверх только за счёт девальвации валюты. Никаких фундаментальных причин для роста как не было, так и сейчас нет. После сильного и резкого выхода индекс ММВБ упёрся в историческое сопротивление, которое находится в диапазоне 1800-1900 пунктов. Именно от этого диапазона, рублёвый индекс ММВБ уже третий раз за всю историю начинает разворот, и именно потому, мы в феврале неоднократно писали, что любые покупки выше отметки 1800 пунктов сопряжены уже с очень высоким риском. Глядя на месячную мартовскую свечку напрашивается вывод, что новое движение вниз только начинается, но пока поспешных выводов с долгосрочными целями делать не будем. Пока цена должна вернуться и оттестировать уже сверху вниз ранее пробитый 4-х летний диапазон.

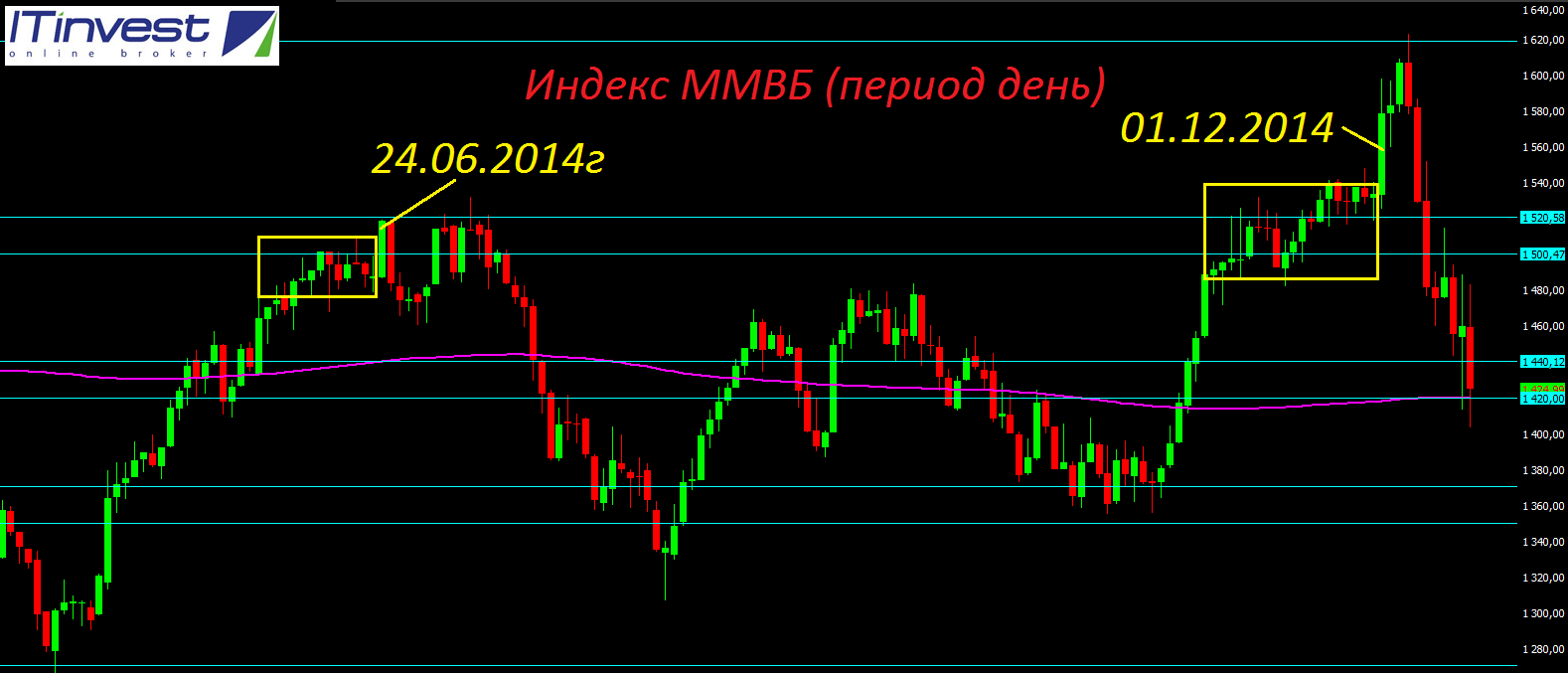

Если подобный выход из 4-х летнего боковика действительно окажется финальным выносом и дальнейшей девальвации рубля мы не увидим, а всё идёт к этому, то ни о каком “Аргентинском” сценарии речь можно не заводить. Если инфляция в РФ будет дальше стабилизироваться, а рубль начнёт укрепляться, то российским экспортёрам это точно не на руку, при текущих, низких ценах на сырьё. Если “Аргентинский” сценарий мы исключаем, то с максимальных отметок текущего года, вполне может начаться ещё одни долгосрочный понижательный тренд. Для примера приведу вам пару моментов финального развода и ложного выхода из боковиков на дневном периоде индекса ММВБ. Ничего не напоминает? Есть схожесть с месячным периодом? С учётом остальных параметров выноса, безусловно, есть.

Прошедшая неделя на всех мировых рынках, хоть и была насыщена важными событиями, но её динамику определяли больше именно технические факторы. На Американских площадках прошла квартальная экспирация, под которую случились сильные движения на валютном рынке, а также на многих сырьевых активах, включая нефть и драгоценные металлы. Фондовые индексы в США также под квартальную экспирацию задрали на новые исторические максимумы, что выглядело вполне логично, поэтому уже с приходом новой недели, оптимизм там начнёт затухать.

Большинство фундаментальных показателей по американской экономике ухудшается уже не первую неделю, но фондовые рынки продолжают игнорировать весь этот негатив. Даже ФРС понизила темпы роста американской экономики на следующие два года, но и это мало кого удивило. Фондовые индексы в США продолжают толкать вверх постоянные байбеки (обратный выкуп акций компаниями), число которых в последние месяцы выросло. Получив новый кеш с рынка, от безвыходности, он обратно туда возвращается, так как доходности почти всех безрисковых активов по всему миру уже давно стремятся к нулю. Именно огромное количество байбеков и есть главный показатель того, что рынок находится в финальной стадии своего долгосрочного бычьего тренда, и после этого, обычно, случается коррекция в пределах 40-50% за 1.5 года. Что послужит спусковым крючком для глобального разворота всех развитых фондовых рынков пока гадать не будем, а вот причины для локального разворота поступят уже в апреле, после старта сезона отчётностей в США. Отчёты американских компаний США за первый квартал будут явно слабее предыдущих кварталов, и динамика снижения темпов роста прибылей компаний, которая наблюдается уже 4 квартала подряд, вновь продолжится. Да, компании в США в целом конечно зарабатывают, но заработок этот из квартала в квартал снижается, а акции их продолжали расти . Вечно это продолжаться не может. Мультипликаторы, на которых торгуется сейчас Американский фондовые рынок, уже слишком высоки. При P/E выше 17, инвестировать уже явно опасно.

Резюмируя выше сказанное, мы делаем ставку, что в апреле-мае на американских площадках случится небольшая коррекция и от своих исторических максимумов индексы могут потереть до 10-15%. Что будет с другими площадками, в том числе и с российским фондовым рынком? Безусловно, они тоже окажутся под давлением продавцов. Возможно, ближе к маю, российский фондовый рынок вновь нащупает дно и начнёт показывать силу, тогда будет самое время для очередных локальных покупок под сезон дивидендных отсечек.

Последнюю торговую неделю марта, с высокой вероятностью, закроют в минусе не только российские индексы, но и большинство фондовых рынков по всему миру.

В следующее воскресение, 29 марта, я проведу обучающий вэбинар (удалённо, через интернет). Узнать подробности и записаться можно здесь www.itinvest.ru/education/vebinars/spekulyacii/

С Уважением, Василий Олейник, эксперт инвестиционной компании "Ай Ти Инвест"