The View From The Tower

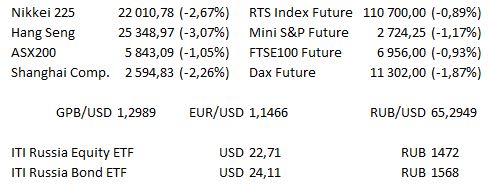

Рыночные индикаторы

Представленные выше ценовые уровни взяты на момент отправки статьи в публикацию.

Предстоящий день

| 13:00 | Великобритания | Индекс промышленных заказов (CBI) (оценка −1 против предыдущего −1) |

| 13:30 | Великобритания | Выступление ответственного за формирование политики Банка Англии Энди Халдейна |

| 15:30 | США | Индекс активности в непроизводственной секторе от ФРС Филадельфии |

| 16:30 | США | Выступление главы ФРС Миннеаполиса Нила Кашкари в Миннеаполисе |

| 17:00 | США | Индекс производственной активности от ФРС Ричмонда (оценка 25 против предыдущего 29) |

| 17:00 | ЕС | Индекс доверия потребителей Еврозоны (оценка −3,0 против предыдущего −2,9) |

| 18:20 | Великобритания | Выступление главы Банка Англии Марка Карни |

| 20:30 | США | Выступление президента ФРС Атланты Рафаэля Бостика в Батон-Руж |

| 01:15 | США | Выступление президента ФРС Чикаго Чарльза Эванса в Северо-Западном университете |

В США сегодня ожидается большое количество отчётов — McDermott, Biogen, McDonalds, Regions Financial, Huntington Bancshares, Wynn Resorts, Harley Davidson, 3M, US Silica, Corning Waters, United Tech, Centene, Fifth Third Bancorp, Xerox, Trans Union, Jet Blue, Lockheed Martin, Caterpillar, NextEra Energy, Verizon, Juniper Networks, CoStar, Illumina, Edwards LifeScience, Six Flags, Range Resources, iRobot, Texas Instruments, Capital One Financial и Ameriprise.

Из европейских компаний отчёт сегодня представит только Swedbank.

Основные новости.

Отдел по борьбе с экономическими преступлениями добивается выдвижения обвинений против Barclays

Италия намерена принять меры в ответ на критику Брюсселя касательно бюджета страны.

Немецкий конкурент обратился к ЕС с просьбой заблокировать сделку Vodafone по присоединению немецких активов компании Liberty Globals на сумму 16 млрд фунтов.

Прошедший день...

Акции

Вчера S&P 500 и Dow упали во время прерывистой сессии, поскольку энергетический и финансовый сектора потеряли почву, и наблюдался рост осторожности в преддверии публикаций отчётностей за 3К на этой неделе (см. сегодняшние основные новости). Рост акций технологического сектора смягчил негативную динамику S&P 500 и способствовал росту Nasdaq100 на 33,98 пункта до отметки 7141,213, в то время как S&P Tech sector закрылся на 0,8% выше. Акции энергетического сектора снизились на 1,1%, поскольку компания Haliburton предупредила, что отчётность за 4К может оказаться ниже ожиданий и отметила слабую динамику операций по гидроразрыву пласта. Haliburton потерял 3%, котировки нефтесервисной компании Schlumberger снизились на 2,9%. Акции финансового сектора упали на 2,1%, что оказалось наиболее значительным для S&P 500 падением в начале недели выхода большого количества отчётов. Ожидается, что прибыль в 3К для компаний индекса S&P вырастет примерно на 22%, но инвесторы начинают заглядывать в будущее и рассматривать препятствия для продолжения роста. Amazon и Alphabet представят отчёты позднее на этой неделе, компании оказались среди лидеров роста среди акций технологического сектора. Dow колеблется между положительной и отрицательной динамикой, закрывшись на 126,93 пункта ниже, на отметке 25317,41, в то время как S&P 500 завершил день на 11,9 пункта ниже, на отметке 2755,88, оставшись на 200-дневной средней.

Потоки risk-off нанесли удар по площадкам Токио на открытии и продолжили данную динамику на торгах Азиатско-Тихоокеанского региона. Как упоминалось ранее, это, вероятно, является следствием некоторой остаточной негативной динамики на Уолл-стрит и торгах в ЕС. В то же время некоторые участники рынка указывают на колебания волатильности, следующие за колебаниями китайского рынка в качестве причины волны продаж. Кроме того, некоторые инвесторы по-прежнему осторожны в отношении прогнозов по китайским акциям. Nikkei 225 упал более чем на 2,0% на утренних торгах на фоне негативных результатов на Уолл-стрит и некоторых волнений в преддверии сезона отчётности на внутреннем рынке. Сектору материалов не смог оказать поддержку Lixil Group, прогноз прибыли компании снизился на фоне стихийных бедствий, поразивших Японию в течение недавнего отчётного периода. Hang Seng упал на 1,5%, CSI 300 потерял 1,1%. Австралийский ASX торгуется на 0,8% ниже на момент написания данной статьи, в то время как акции имеющих большой вес секторов энергетики, материалов и финансов оказались среди аутсайдеров. Фьючерсы на американские индексы также торгуются в минусе.

Гособлигации США

US Treasurys показали рост после того, как потоки risk-off нанесли удар по площадкам Токио на повторном открытии. Как упоминалось ранее, это, вероятно, является следствием некоторой остаточной негативной динамики на Уолл-стрит и торгах в ЕС. В то же время некоторые участники рынка видят причину продаж в колебаниях китайского рынка и сохраняют осторожность в прогнозах по китайским акциям. Доходность бумаг снизилась, так как кривая «живот» демонстрирует некоторый скромный рост.

Нефть

WTI и Brent торговались последний раз примерно на 0,30 долл. ниже, так как в вечернюю сессию усилились торги в зоне риска. Ранний risk-on в понедельник показал пик нефти на ранних торгах в ЕС, прежде чем сильный USD и снижение рискового сантимента оказали давление на сырую нефть. Дополнительное давление оказал комментарий министра энергетики Саудовской Аравии, что 300 тыс. барр. сверх квоты по добыче «скоро» будут добавлены на рынок; данный комментарий возник вслед за комментарием ливийской NOC, которая также указывала на сотни тысяч баррелей дополнительного уровня добычи.

Золото

Более сильный USD и скромный рост доходностей US Treasurys оказал давление на золото в понедельник, хотя более широкий risk-off и отскок доходности в вечернюю сессию оказали поддержку жёлтому металлу.

Валюта

Risk-off на Азиатско-Тихоокеанской сессии задал тон для валютного рынка, как и негативные результаты торгов на Уолл-стрит, а также беспокойство относительно китайских акций и воздействие на цены в результате восстановления объёма; благодаря этому JPY оказался среди лидеров. USD / JPY находился чуть выше отметки Y112,50, в то время как EUR / JPY удалось осуществить пробой ниже отметки 129,00. Первоначально «медведи» USD / JPY нацелились на внутридневной минимум понедельника (Y112,35), прежде чем сосредоточиться на отметке Y112,00. После обеспечения уровня закрытия ниже 100-дневной средней «медведи» EUR / JPY рассматривают минимумы прошлой недели (Y128,32). AUD и NZD находятся среди аутсайдеров. AUD / USD торговался примерно на 25 пунктов выше минимумов с начала года, прорыв произойдёт на отметке 0,7000 долл. «Быкам» необходимо восстановить максимум 17 октября (0,7160 долл.). USD / CAD торговался на отметке C$1,3096, CAD лидировал среди остальных ведущих валют, за исключением JPY. На заседании Банка Канады, которое пройдёт в среду, ожидается повышение процентной ставки на 25 б.п. (около 90% вероятности), что, вероятно, поддерживает CAD, несмотря на некоторое текущее давление (повторное возникновение напряжённости между США и Канадой, а также США и Саудовской Аравией и общий risk-off).

* Содержащиеся в данном тексте отсылки к ценам и их изменениям, в том числе содержащие фразы «на текущий момент», «в данный момент» и др., подразумевают состояние и изменение цен на момент публикации оригинальной статьи, написанной сотрудниками торгового отдела ITI Capital London (на английском языке) около 10:00 Мск.