Обзор рынка

Зарубежные рынки

Коррекция на глобальных рынках продолжилась, на фоне чего защитные золото и йена пользовались спросом. Американские акции упали сильнее всего за шесть с половиной лет. Инвесторы по-прежнему опасаются ускорения повышения ставок ФРС США.

Нефть

Котировки нефти снизились на фоне роста числа американских нефтяных вышек. Дополнительное давление также оказала волна продаж на рынках акций и облигаций.

Российский рынок

Минфин ожидает 293,6 млрд руб. нефтегазовых сверхдоходов в феврале. Ведомство планирует с 7 февраля по 6 марта направить на покупку иностранной валюты на внутреннем валютном рынке 298,1 млрд руб., или 15,7 млрд руб. в день - больше, чем рекордные объёмы валютных покупок в январе. В планируемую сумму также включено отклонение фактических нефтегазовых сверхдоходов от суммы валютных покупок в январе в размере +4,5 млрд руб.

Российский рынок последовал за внешней негативной динамикой: Индекс МосБиржи снизился на -0,22%, РТС потерял -0,71%.

В лидерах роста был Аэрофлот (+3,7%) после публикации отчётности по РСБУ, несмотря на то, что мы не увидели в цифрах позитива: рост неконсолидированной чистой прибыли не показателен, существенное влияние на выручку оказали курсовые разницы, а темпы роста операционных затрат опережают темпы роста выручки. Также покупали бумаги Сургутнефтегаза (ао +2,1%, ап +2,6%), Россетей (ао +2,0%), X5 (ГДР +1,8%).

Обыкновенные акции Татнефти потеряли -2,5% на фоне снижения веса бумаги в индексе MSCI Russia 10/40. Также в аутсайдерах оказались Мегафон (-1,8%), ДВМП (-1,8%), ТрансКонтейнер (-1,8%) и Магнит (-1,6%).

Новости

Аэрофлот опубликовал финансовые результаты по РСБУ за 2017 год. Выручка увеличилась на 4,4% до 446,6 млрд руб. на фоне существенного курсового эффекта на выручку компании, номинированную в иностранной валюте, и ростом основных операционных показателей. Чистая прибыль выросла на 21,7% до 28,4 млрд руб.

Индексный провайдер MSCI на выходных провёл ребалансировку индекса MSCI Russia 10/40. Вес обыкновенных акций Татнефти был снижен на -103 б.п. до 9,03%, вес АДР МТС был уменьшен на -43 б.п. до 4,51%, ГДР НОВАТЭКа - на -47 б.п. до 4,51%, акций АЛРОСЫ - на -28 б.п. до 4,51%. Вес ГДР ЛУКОЙЛа был повышен на +33 б.п. до 9,03%, акций НЛМК - на +25 б.п. до 4,51%, акций Северстали - на +27 б.п. до 4,51%, Московской биржи - на +27 б.п. до 4,51%, Магнита - на +24 б.п. до 3,42%, Полюса - на +23 б.п. до 3,22%, Интер РАО - на +23 б.п. до 3,20%, ФосАгро - на +19 б.п. до 2,75%, ММК - на +19 б.п. до 2,68%, РусГидро - на +15 б.п. до 2,07%.

В 2017 году объём производства алюминия Русала составил 3707 тыс. тонн, что на 0,6% выше показателя предыдущего года (4К17: +1,4% к/к до 944 тыс. тонн). Объём реализации алюминия за год увеличился на 3,6%, составив 3 955 тыс. тонн (4К17: +3,3% к/к до 1 млн тонн). Этот рост преимущественно обусловлен увеличением до 169 тыс. тонн, или на 91,3%, продаж алюминия, произведённого третьими сторонами. При этом средняя цена реализации алюминия выросла на 21,5% – до 2 105 долларов за тонну.

В 2017 году ФосАгро увеличила производство удобрений на 12,3% до 8,34 млн т (4К17: +13,4% г/г до 2,25 млн т), при этом производство фосфоросодержащих удобрений выросло на 11,4% до 6,61 млн т (4К17: +7,0% г/г до 1,69 млн т), а производство азотных удобрений – на 16,0% до 1,73 млн т (4К17: +38,3% до 561,5 тыс. т). Продажи удобрений в 2017 году выросли на 12,2% до 8,10 млн т (4К17: +15,1% г/г до 2,01 млн т), при этом продажи фосфоросодержащих удобрений увеличились на 11,3% до 5,83 млн т (4К17: +12,8% г/г до 1,60 млн т), а азотных удобрений – на 15,9% до 1,62 млн т (4К17: +25,5% г/г до 410,7 тыс. т).

КАМАЗ подвёл производственные итоги января: за восемь рабочих дней (сотрудники компании были в корпоративном отпуске с 9 по 21 января) был выпущен 1151 автомобиль.

Криптовалюты

Коррекция ускорилась и переросла в распродажу. Минимального значения биткоин достигает на бирже GDAX, 6,100 долларов (-20% за 24 часа). Альткоины падают сильнее биткоина (-30-35% за 24 часа). Капитализация рынка упала до 288 млрд. Объемы торгов 28 млрд долл., что немало с учетом снижения капитализации рынка почти в 3 раза с пика 7 января 2018

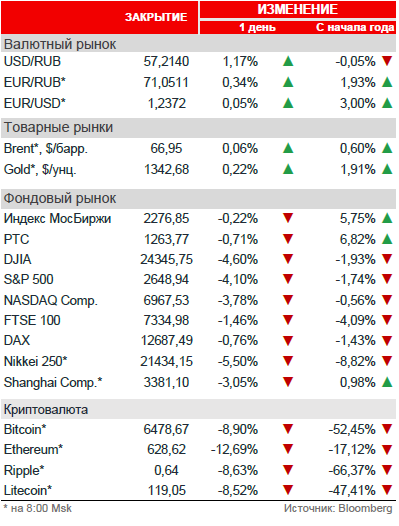

Рыночные индикаторы

Календарь корпоративных событий

| 06.02 |

ГАЗПРОМ |

День инвестора (Нью Йорк) |

| |

Газпром нефть |

День инвестора |

| |

ММК |

результаты МСФО 2017 |

| 08.02 |

ГАЗПРОМ |

День инвестора (Лондон) |

| |

Газпром нефть |

День инвестора |

| 09.02 |

АЛРОСА |

продажи в январе |

Календарь ключевых макроэкономических событий

| Вт |

6 февраля |

✔ ЕС: индекс деловой активности (розница)

✔ США: торговый баланс

|

| Ср |

7 февраля |

✔ США: потребительское кредитование, запасы нефти

✔ ЕС: эконом. прогнозы Еврокомиссии

✔ Россия: инфляция

|

| Чт |

8 февраля |

✔ Япония: текущий баланс, торговый баланс

✔ Великобритания: заседание Банка Англии

✔ США: безработица, доверие потребителей

✔ Китай: торг. баланс, текущий баланс

|

| Пт |

9 февраля |

✔ Россия: заседание ЦБ РФ, торговый баланс

✔ Китай: инфляция

✔ США: количество буровых установок |