Утренний обзор

Обзор рынка

Зарубежные рынки

Американские акции упали в третий раз за четыре дня на фоне ситуации на нефтяном рынке и неопределённых перспектив налоговой реформы. Негативная динамика продолжилась в Азии, основные бенчмарки региона потеряли в пределах 0,3%-1,5%. Японский Topix снизился пятый день подряд, ознаменовав самый длинный негативный тренд более чем за год, лидерами паления выступили нефтяные и металлургические компании вслед за ценами на сырьё.

Нефть

Нефть сдала позиции. На нефтяной рынок оказывают давление прогнозы международного энергетического агентства о том, что шельфовый бум сделает США доминирующей силой на нефтегазовом рынке на будущие годы. МЭА предсказывает, что к 2025 году рост производства нефти Америкой сравняется с показателями Саудовской Аравии, когда она была на пике нефтяной экспансии, а рост добычи газа превзойдёт рост, продемонстрированный в своё время Советским Союзом.

Российский рынок

Несмотря на рост Сбербанка, слабые отчёты нефтегазовых компаний оказали давление на российский рынок. Негатива также добавили минорные настроения на зарубежных площадках. ММВБ потерял -0,04%, РТС снизился на -1,04% вслед за ослаблением рубля (доллар во вторник превысил отметку в 60 руб., евро поднялся выше 70,5 руб.).

Лидерами торгов стали Полюс (+3,8% на включении в индекс MSCI), Энел Россия (+3,7%), QIWI (+3,7%), ФосАгро (+2,9%) и Сбербанк (ао +2,2%, ап +0,8% после заявления Г. Грефа о том, что новая дивидендная политика будет принята к середине декабря).

Новости об исключении бумаг Ростелекома неприятно удивили инвесторов (ао -4,8%, ап -2,9%). Также продавали во вторник бумаги АФК Система (ао -4,6%, ГДР -10,0%), Роснефти (-3,3% после публикации отчёта за 3К17), Мегафона (ао -3,0%, ГДР -4,3% после публикации убытка по РСБУ и на фоне невключения в индекс MSCI) и ТМК (-3,0%). Бумаги Норильского никеля подешевели вслед за падением цен на платину и палладий (ао -2,8%, ГДР -3,6%).

Новости

Чистая прибыль Роснефти в 3К17 сократилась на 26,6% к/к до 47 млрд руб., оказавшись несколько слабее ожиданий (9М17: -3,9% г/г до 122 млрд руб.). Выручка увеличилась на 6,9% к/к до 1496 млрд руб. (9М17: +22,9% до 4305 млрд руб.). EBITDA выросла на 21,2% до 371 млрд руб. (9М17: +10,6% до 1010 млрд руб.). В ходе телеконференции компания сообщила, что объём капитальных вложений в 2018 году ожидается на уровне текущего года и составит порядка 900 млрд руб. При этом объём инвестиций с учётом приобретения новых лицензий и активов составил 1,06 трлн руб. за 9М17, а операционный денежный поток за тот же период уменьшился до 196 млрд руб. (по сравнению с 530 млрд руб. за 9М16). По расчётам Роснефти, её скорректированный свободный денежный поток остаётся положительным с учётом ряда поправок, связанных с зачётом ранее полученных предоплат за поставку нефти и нефтепродуктов. Тем не менее, на наш взгляд, риск сохранения негативного свободного денежного потока по итогам 2017 года и в 2018 году остаётся высоким.

Чистая прибыль Башнефти за 9М17 по МСФО увеличилась на 28% до 43,79 млрд руб. Выручка увеличилась на 10% до 478 млрд руб., EBITDA выросла на 15,9% до 110,52 млрд руб.

Индексный провайдер MSCI объявил итоги полугодовой ребалансировки. Акции Полюса и ММК были включены, в то время как обыкновенные акции Ростелекома и ГДР АФК Система исключили из индекса (рынок не ожидал исключения бумаг Ростелекома). Изменения вступят в силу 30 ноября после закрытия торгов.

Акционер Магнита Lavreno Ltd. вчера вечером продал пакет акций компании на 43,9 млрд руб. в рамках процедуры ускоренного букбилдинга. Цена сделки составила 6185 руб. за бумагу. Компания также одобрила выпуск дополнительных 7,35 млн акций, цена допэмиссии составит 6185 руб. за акцию.

Русская аквакультура объявила ценовой диапазон в рамках SPO: 110-140 руб. за бумагу. Вся компания оценена в 8,7-11,1 млрд руб. Компания отмечает, что середине указанного диапазона примерно соответствует средневзвешенная цена акций компании с начала 2017 года. На фоне новостей котировки РусАква упали на -10,9%до отметки 164 руб. за бумагу.

Чистая прибыль Интер РАО по МСФО за 9М17 снизилась на 40,4% до 40,8 млрд руб. (скорректированный показатель вырос на 29,4% и составил 42,6 млрд руб.). Выручка увеличилась на 5,1% до 653,7 млрд руб. EBITDA сократилась на 3,3% до 67,0 млрд руб. (скорректированная на показатели выбывших и предназначенных для продажи активов EBITDA выросла на 0,6%). Компания ожидает чистую прибыль по итогам текущего года на уровне 55 млрд руб., а EBITDA – 95-100 млрд руб. Менеджмент Интер РАО при этом ориентируется на дивидендные выплаты в размере 25% от чистой прибыли.

Грузооборот группы НМТП по итогам 10М17 сократился на 2,3% до 119,79 млн т. При этом объём перевалки наливных грузов снизился на 6,2% до 89,44 млн т, оборот навалочных грузов вырос на 35,7% до 13,57 млн т, оборот генеральных грузов уменьшился на 6,4% до 11,54 млн т, а контейнерооборот увеличился на 11,6% до 4,91 млн т (+24,6% до 487,7 тыс. TEU).

Чистая прибыль МТС по МСФО в 3К17 выросла на 43,0% г/г до 18,0 млрд руб. Скорректированная OIBDA увеличилась на 6,7% г/г до 48,8 млрд руб., выручка выросла на 2,1% г/г до 114,6 млрд руб. Результаты оператора оказались лучше консенсус-прогноза. Компания также повысила прогноз по росту выручки (до 0%-2%) и OIBDA (до 5%) в 2017 году.

Глава Сбербанка Г. Греф сообщил, что наблюдательный совет банка 12 декабря официально утвердит новые стратегию и дивидендную политику. Напомним, совет директоров Сбербанка рассматривает план повышения дивидендных выплат в два этапа, до 35-40% за 2017 год, до 50% за 2018 года, в то время как текущая дивидендная политика предполагает выплату 25%. Г-н Греф также отметил, что Сбербанк достиг почти всех финансовых целей, поставленных на 2018 год, на год раньше.

Чистый убыток ГАЗПРОМа по РСБУ за 9М17 составил 9,21 млрд руб. против прибыли в 75,42 млрд руб. годом ранее. Выручка выросла на 9,3% до 3,03 трлн руб.

Мегафон за 9М17 зафиксировал чистый убыток по РСБУ в размере 4,93 млрд руб. против прибыли в 32,58 млрд руб. годом ранее. Выручка снизилась на 2,1% до 218,81 млрд руб. Кроме того, давление на котировки акций Мегафона оказала публикация результатов полугодовой ребалансировки MSCI, согласно которым вес акций Мегафона остался неизменным, несмотря на ожидания некоторых участников торгов. Совокупность этих факторов вызвала падение котировок на 2,99%. Тем не менее, мы сохраняем позитивный взгляд на бумаги компании в среднесрочной перспективе и ждём их включения в индексы FTSE и MSCI Russia 10/40 в ближайшие месяцы.

Совет директоров Черкизово одобрил прекращение листинга на Лондонской биржи, последний день торгов ГДР компании - 14 февраля.

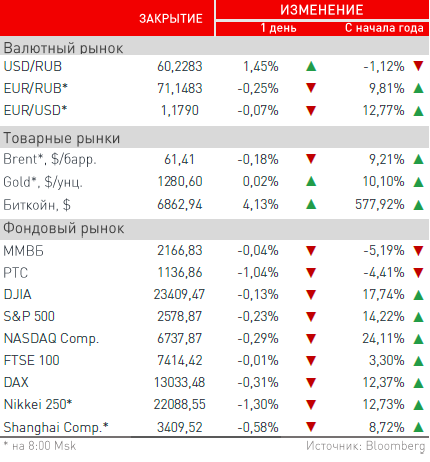

Рыночные индикаторы

Календарь корпоративных событий

| 15.11 | Газпром нефть | Результаты МСФО за 3К17 |

| Сбербанк | Результаты МСФО за 3К17 | |

| Черкизово | Результаты МСФО за 3К17 | |

| 16.11 | ТМК | Результаты МСФО за 3К17 |

| 17.11 | Русагро | Результаты МСФО за 3К17 |

| АЛРОСА | Результаты МСФО за 3К17 | |

| МТС | Результаты МСФО за 3К17 |

Календарь ключевых макроэкономических событий

| Ср | 15 ноября | ✔ США: инфляция, розничные продажи, запасы нефти ✔ Япония: ВВП 3К17, промышленное производство ✔ Еврозона: торговый баланс |

| Чт | 16 ноября | ✔ Еврозона: инфляция ✔ США: безработица, доверие потребителей, промышленное производство ✔ Россия: промышленное производство |

| Пт | 17 ноября | ✔ США: количество буровых установок ✔ Еврозона: текущий баланс |