Утренний обзор

Обзор рынка

Зарубежные рынки

Мировые площадки в начале вторника росли, однако во второй половине дня развернулись, реагируя политико-экономический фон из США.

На американском рынке прошедший день обозначился самыми большими распродажами в 2017 году, в основном в банковском секторе; Dow Jones упал на 1,14%, S&P 500 снизился на 1,24%, впервые с октября потеряв больше процента, NASDAQ потерял 1,83%. Инвесторы обеспокоены дальнейшей судьбой объявленной Д. Трампом политики стимулирования роста, учитывая проблемы, с которыми столкнулась администрация Президента относительно реформы системы здравоохранения. Участники рынка опасаются, что Трамп не сумеет в этот четверг убедить в Конгрессе достаточное количество Республиканцев проголосовать за отмену Obamacare, а также ждут выступлений представителей ФРС в свете мягкой риторики регулятора в ходе заседания на прошлой неделе.

Азиатские рынки откатились вниз вслед за американскими индексами: Азиатско-тихоокеанский индекс MSCI показал самый большой откат с декабря, в лидерах распродажи выступили финансовый и товарный секторы. Японский Nikkei теряет 2,13% на фоне стабилизации йены после шестидневного взлёта, южно-корейский KOSPI снижается на полпроцента, китайские индексы также в красной зоне: Shanghai Comp. торгуется -0,6%, Hang Seng -1,3%.

Не остались в стороне от общего тренда и европейские площадки: DAX по итогам торгов потерял 0,75%, FTSE 100 -0,69%.

Нефть

В течение вторника цены на нефть локально росли на фоне сообщений о возможном продлении соглашения ОПЕК+ о сокращении добычи, однако попыток картеля по-прежнему недостаточно, чтобы стабилизировать рынок, который реагирует на рост американского нефтяного производства снижением котировок. В понедельник отчёт Baker Hughes показал очередное увеличение количества буровых установок в Штатах, а вышедший вчера отчёт Американского Института Нефти хотя и показал большее, чем ожидалось, снижение запасов бензина, но в то же время указал на слишком резкий рост запасов сырой нефти. Участники рынка также ждут сегодняшние данные Минэнерго США о запасах сырья в стране. Сегодня утром нефть продолжила снижение, торгуется около отметки 50,6 долл. за баррель.

Российский рынок

В течение вторника российский фондовый рынок рос вслед за мировыми площадками, оба индекса прибавляли больше процента, однако во второй половине дня зарубежные индексы развернулись, потянув за собой и российские. Кроме того, рубль вчера вечером снижался по отношению к бивалютной корзине на фоне ухудшения ситуации на нефтяном рынке. Негативный внешний фон привёл к вечерним распродажам на российском рынке: индексы закрылись в небольшом плюсе (ММВБ +0,26%, РТС +0,02%).

В лидеры вчера выбился «Детский мир», набравший +5,32% после рекомендаций аналитиков «покупать». Инвесторы также вдохновились отчётностью и прогнозами МТС: бумага прибавила 3,05%. Кроме того, позитивную динамику показали металлурги (Северсталь +2,31%, ТМК +2,29%, НорНикель +1,09%) и некоторые электроэнергетики (ТГК-1 +3,35%, Россети +1,46%).

Другие энергетические компании во вторник оказались хуже рынка: ФСК ЕЭС -3,51%, РусГидро -2,37%, Юнипро также откатилась на 2,19%, подстёгнутая вышедшей годовой отчётностью по РСБУ. Акции Трансаэро потеряли за день 3,81% после сообщений о том, что суд подтвердил долг компании перед Аэрофлотом в размере 101 млн руб. Хуже рынка на ММВБ также были Мечел (-3,08%) и Яндекс (-2,74%).

Компании

Инвестбанки запустили аналитическое покрытие «Детского мира». Рекомендация для бумаги была дана "покупать", целевая цена акции согласно консенсусу - 101,67 руб. Размещение компании проходило по цене 85 руб., в понедельник бумага закрылась на уровне 75,01 руб.

МТС отчиталась о финансовых результатах за 2016 год по международным стандартам. Выручка увеличилась на 2,1% в результате реализации 3D-стратегии компании: «данные, дифференциация и дивиденды». Скорректированная OIBDA компании снизилась на 4,4%. Чистая прибыль уменьшилась на 2,1%, составив 48,5 млрд руб. В текущем году оператор ожидает динамику своих выручки и OIBDA в пределах +\-2% и сохраняет умеренный оптимизм в отношении телекоммуникационного рынка, считая, что компания сможет выиграть от любого улучшения в макроэкономике. CapEx в 2016 оказался немного ниже прогноза и снизился на 13,1% по сравнению с предыдущим годом. В 2017 году компания намерена продолжать сокращать капитальные затраты, план снижения составляет 4,3% от уровней отчётного года. Перспективы роста акции туманны, учитывая несогласие ФСБ с идеей создания пилотных зон в рамках «пакета Яровой», однако учитывая её дивидендную доходность за 2П16 в 4,9% согласно консенсусу, рекомендация – «держать».

Также стало известно, что два других телекома из «большой тройки» – МегаФон и ВымпелКом – договорились о разделе «Евросети», в которой оба оператора на данный момент владеют долями по 50%. МегаФон выкупит долю ВымпелКома и консолидирует владение ритейлером, при этом менеджмент «Евросети» сохранится. Согласно источникам, сумма сделки составит 1,2 млрд руб., при этом ВымпелКом получит 2 тысячи салонов из имеющихся 4,2 тысяч, а также выплатит МегаФону ок. 1 млрд руб. в счёт долга «Евросети» (сейчас общий долг компании составляет ок. 9 млрд руб.).

Транснефть в 2016 году увеличила чистую прибыль на 62,4% по сравнению с предыдущим годом. Показатель составил 232,9 млрд руб. Годовая выручка выросла на 4%, в первую очередь за счёт роста выручки от транспортировочного сегмента. На этом же фоне и вследствие сокращения операционных затрат EBITDA увеличилась на 10%. Объёмы сдачи нефти и нефтепродуктов грузополучателям также выросли: на 0,4% и 2,8%, соответственно. Согласно принятой в конце прошлого года политике на выплату дивидендов будет направляться не менее 25% чистой прибыли группы по акциям всех категорий. По итогам вчерашнего дня привилегированные акции компании выросли на 3,44%.

Банк Возрождение в 2016 году зафиксировал чистую прибыль в размере 2,115 млрд руб. против убытка в 3,775 млрд руб. годом ранее. Прибыль до налогообложения составила 2,67 млрд руб. против 4,73 млрд руб. убытка в 2015. Операционная прибыль до вычета резервов выросла за год на 23%, чистый процентный доход вырос на 3%. Годовая рентабельность капитала составила 9,4%.

Чистая прибыль Юнипро по РСБУ за 2016 год составила 10,5 млрд руб., сократившись на 32,5%, в основном, вследствие выбытия повреждённых в аварии на Берёзовской ГРЭС активов. Компания снова отметила, что снижение прибыли было частично компенсировано полученными страховыми выплатами. Выручка по итогам года выросла на 3,2%.

Сегодня ожидаются годовые отчёты по международным стандартам от М.Видео, Qiwi, группы Эталон и О’Кей, а АЛРОСА проведёт день инвестора. Из макроэкономических данных выйдет статистика запасов сырой нефти в США и торговый баланс Японии.

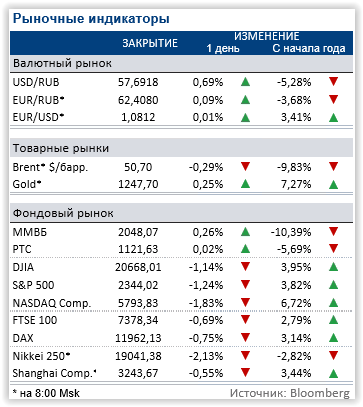

Рыночные индикаторы

Календарь корпоративных событий

| 22.03 | АЛРОСА: | день инвестора |

| О'КЕЙ: | результаты МСФО 2016 | |

| Группа Эталон: | результаты МСФО 2016 | |

| QIWI: | результаты МСФО 2016 | |

| 23.03 | Ростелеком: | конференция Citi (Лондон) |

| Транснефть: | результаты МСФО 2016 | |

| Московская Биржа: | конференция Morgan Stanley (Лондон) | |

| РусГидро: | результаты МСФО 2016 | |

| ФосАгро: | результаты МСФО 2016 | |

| 24.03 | Московская Биржа: | конференция Goldman Sachs (Франкфурт) |

| Группа "Разгуляй": | результаты МСФО 2016 | |

| Магнит: | телеконференция по результатам 4К16 | |

| Распадская: | результаты МСФО 2016 |

Календарь ключевых макроэкономических событий

| Ср | 22.03 | ✔ | США: продажи домов на вторичном рынке, запасы сырой нефти |

| Чт | 23.03 | ✔ | Еврозона: индекс потребительского доверия, экономический бюллетень ЕЦБ |

| Пт | 24.03 | ✔ | Россия: ключевая ставка ЦБ |

| ✔ | США: индекс производственной активности, заказы товаров длительного пользования, количество нефтяных вышек | ||

| ✔ | Еврозона: индекс производственной активности |