Согласно оценке ЦБ РФ, при сокращении объема вложений в ОФЗ нерезидентами на 1 млрд.руб. в день, доходность по российскому госдолгу увеличивалась на 0,64 б.п. за весь период исследования.

Эта оценка не учитывает стрессовые эпизоды на рынке, которые которые можно было наблюдать в апреле (ввод санкций), в июне (массовый выход нерезидентов из стратегии керри-трейд, основанной на разнице между ставками в США и России), а также в августе-сентябре (на фоне угрозы новых западных санкций).

Такие стрессовые оценки дают надбавку к доходности: ее размер возрастал с 0,19 б.п. в апреле и 0,58 б.п. в июне до 0,85 б.п. в августе. Это следует из обзора Центробанка РФ. Но в сентябре, после первоначально сильной реакции рынка на обсуждение санкций, произошла коррекция, и надбавка за стрессовый эпизод снизилась до 0,52 б.п.

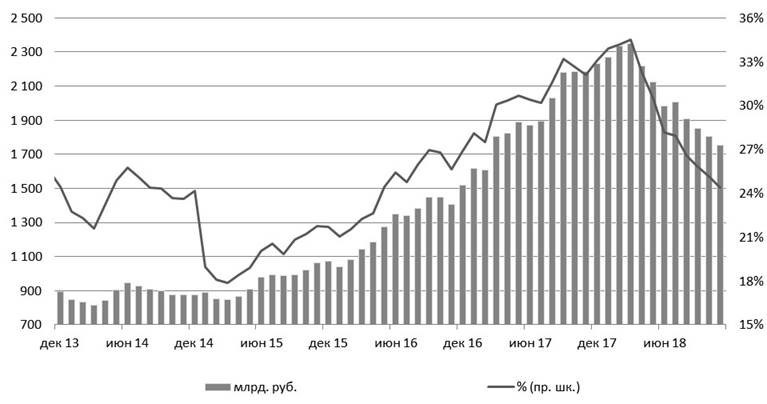

С марта нерезиденты сократили свои вложения в ОФЗ на 600 млрд. руб. с 2,3 трлн. до 1,7, включая отток в ноябре на 55 млрд. рублей. Доля иностранных вложений в рублевые гособлигации упала ниже 25% впервые с 2016 года.

Согласно предложенным оценкам Центробанка РФ, доходности госбумаг за это время, без учета стрессовых эпизодов, должны были вырасти на 3 п.п, но фактическая доходность выросла на 1,6.

В этом году нерезиденты сократили позиции на 600 млрд. руб., а локальные инвесторы, наоборот, с начала года нарастили долю почти на 1 трлн. руб., поэтому также важно оценивать, какой эффект на доходность оказывает покупка ОФЗ внутренними инвесторами.

Как отмечено в документе ЦБ, доля нерезидентов в рублевом госдолге сократилась с 40% до 24,4% по данным с начала марта по 1 ноября.

Доля инвестиций нерезидентов в объеме выпусков облигаций федерального займа

Источник: ЦБ РФ, ITI Capital

Доля нерезидентов продолжит замедляющее снижение на перспективу в ближайшие четыре-шесть месяцев, считает Покатович. К концу 2018 года она может составить порядка 22,8–23,7%. Эти оценки адекватны лишь в том случае, если после наиболее важных событий ближайшей недели в виде встречи G20 на уровне глав государств, а также заседания ОПЕК+ (рассмотрит вопрос об уровне поставок нефти на мировой рынок) не будет дан импульс к усилению эскалации отношений между Россией и США и/или спаду нефтяных цен к уровням $50 за баррель.

Стресс тест коммерческих банков:

Согласно оценке зампредседателя Центробанка, Ксении Юдаевой, практически все крупнейшие финансовые институты всех типов выдерживают увеличение доходности дополнительно на 400–500 б.п. (4–5 п.п.) по сравнению с пиковыми значениями доходности (следовательно до 14% по длинным ОФЗ).